Michael Burry MD, nhà đầu tư chuyên bán khống (short selling) với khối lượng lớn, nổi tiếng với dự đoán về cuộc khủng hoảng tài chính năm 2008, gần đây đã bán khống 1,6 tỷ USD trên S&P 500 và Nasdaq.

Với tâm lý tăng giá do AI thúc đẩy gần đây đã bị xoa dịu bởi lập trường “hawkish” của Cục Dự trữ Liên bang, vị thế bán lớn mới của Burry đặt ra những câu hỏi mới về tính bền vững của đợt tăng giá hiện tại.

Thị trường chứng khoán đang hướng tới một cuộc khủng hoảng? Đã đến lúc phải hoảng sợ? Hay thị trường chỉ đơn giản đang trải qua một đợt điều chỉnh tạm thời?

Trong bài viết này, chúng ta sẽ khám phá những yếu tố cốt lỗi có thể dẫn đến một đợt bán tháo trên thị trường. Chúng ta cũng sẽ đánh giá xem liệu vị thế của Michael Burry có phải là một quyết định thận trọng hay không. Đồng thời, chúng ta sẽ chỉ ra và bàn luận xem những chỉ báo kinh tế nào là quan trọng nhất trong thời điểm này mà nhà đầu tư nên thật sự chú tâm.

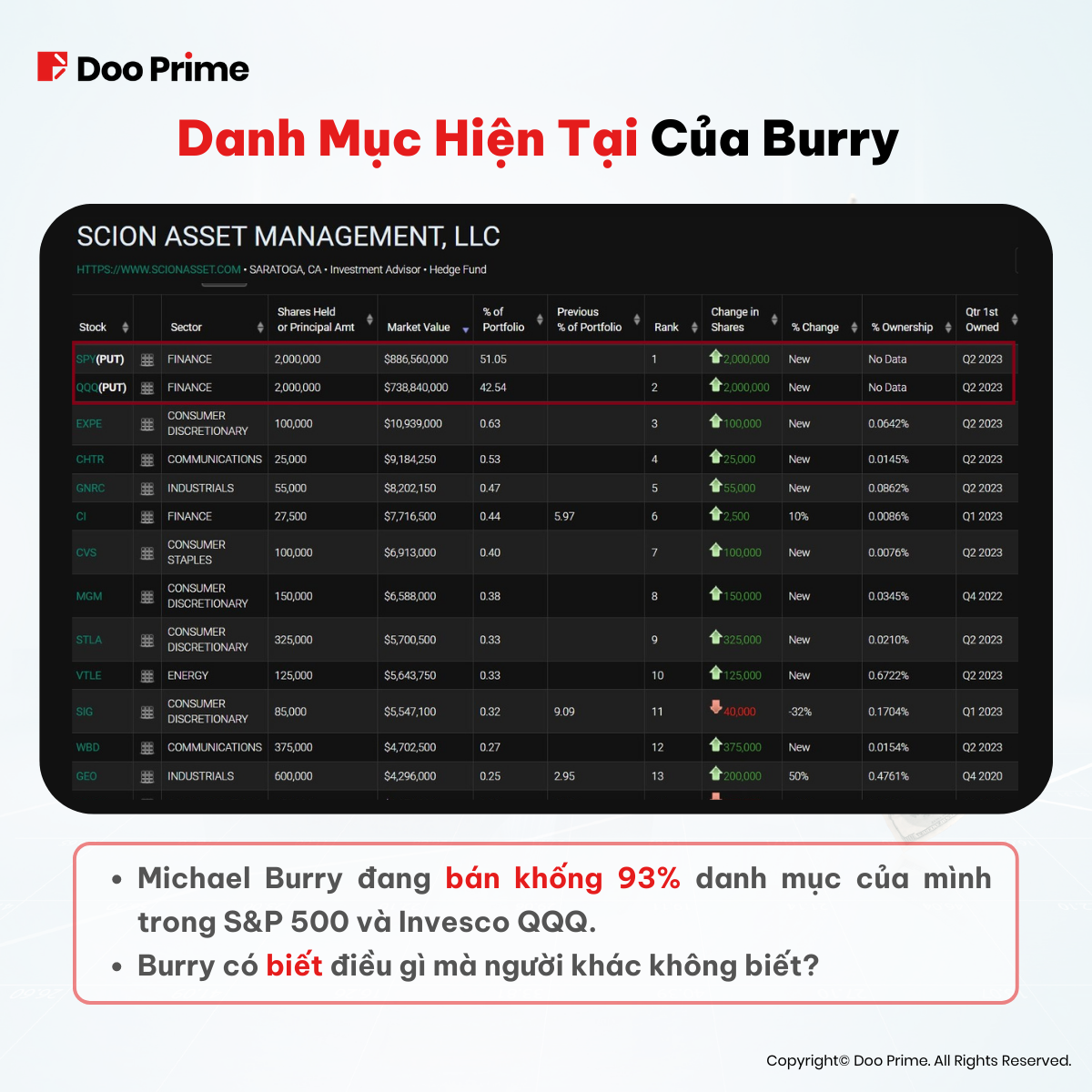

Danh Mục Cổ Phiếu Của Michael Burry

Michael Burry đã được Christian Bale khắc họa trong bộ phim The Big Short ra mắt năm 2015. Bộ phim kể câu chuyện về cách Burry kiếm được hơn 100 triệu USD nhờ đặt cược vào thị trường nhà đất ngay trước cuộc khủng hoảng tài chính 2008.

Ngoài thành công năm 2008, hoạt động của quỹ phòng hộ còn tạo ra lợi nhuận dương trong dài hạn. Điều này mang lại cho Burry đủ mức độ tin cậy, từ đó khiến các nhà đầu tư có lý do để xem xét tại sao anh ta đang nắm giữ vị thế bán khổng lồ trên SPY và Invesco QQQ.

Burry đã không dưới hai lần cảnh báo về một đợt suy thoái có khả năng xảy ra vào năm nay. Anh ấy được biết đến với phong cách đầu tư trái đặc biệt, không ngại đi ngược với số đông.

Một thời gian ngắn trước khi nắm giữ vị thế bán khống chiếm tới 93% danh mục đầu tư của mình trên thị trường, Scion Asset Management của Michael Burry đã bán cổ phần khổng lồ trong Tập đoàn Alibaba, Zoom Video Communications, JD.com Inc và nhiều công ty khác.

Đây có thể là dấu hiệu cho sự gấp rút của Burry. Vậy Burry thấy điều gì mà người khác không thấy?

Với tất cả những gì đã nếu trên, nhà đầu tư cũng không nên đi theo chiến lược đầu tư hiện tại của Burry vì FOMO (nỗi sợ bỏ lỡ). Chúng ta cần nhớ rằng, ông ấy đã bắt đầu bán khống chứng khoán đảm bảo bằng thế chấp vào năm 2005, tức 3 năm trước khi khủng hoảng xảy ra. Nghĩa là suốt 3 năm đó ông ấy vẫn chịu lỗ, việc tính toán thời gian bán khống của ông là không hề hoàn hảo, cho tới khi dự đoán đó bỗng trở thành hiện thực.

“Sự vô lý của thị trường có thể kéo dài hơn khả năng thanh toán của bạn”

John Maynard Keynes

Động Lực Từ Ngành AI Đang Ở Đâu Rồi?

Tâm lý thị trường thúc đẩy bởi AI đã chuyển từ Tham lam tột độ sang Sợ hãi chỉ trong vài ngày, khi NASDAQ chỉ giảm 5% so với mức cao nhất của năm nay. Sự thay đổi lớn về tâm lý có thể là một tín hiệu tích cực cho thị trường, gợi ý rằng động lực AI vẫn còn đó, đơn giản là đang tạm dừng trước một đợt tăng giá tiềm năng khác.

Những người khác, chẳng hạn như Michael Burry, tin rằng động lực của ngành AI đang dần tắt, và đó chính là tín hiệu cho thấy thị trường đang dần chạm đỉnh. Đây là một góc nhìn trái ngược, nhưng cũng rất đáng để lưu tâm.

Tuy vậy, nếu chúng ta nhìn về tháng 2 năm nay, thị trường đã có một đợt điều chỉnh 9% trước khi tăng vọt 20%. Liệu kịch bản này có xảy ra thêm một nữa không?

Điều Gì Có Thể Kích Thích Một Đợt Bán Tháo?

Vấn Đề Về Nợ Cùng Lợi Suất Trái Phiếu Tăng Cao

Một trong những mối lo lớn nhất của các nhà đầu tư là mức nợ tồng đọng hiện nay đang rất lớn.

Chính phủ Mỹ đang nợ 32.7 nghìn tỷ USD, và tổng nợ toàn cầy đang tiến gần lên mức 100 nghìn tỷ. Mức nợ kỷ lục này không bền vững và khả năng xảy ra một cuộc suy thoái sâu hơn đang gia tăng từng ngày khi lãi suất và lợi suất trái phiếu tiếp tục tăng.

Trong nhiều thập kỷ vừa qua, mỗi khi mức nợ tăng thì lợi suất sẽ giảm. Nhưng hiện tại, đó không còn là điều hiển nhiên nữa.

Những nhà đầu tư đang hy vọng vào Fed, nhưng cho đến hiện tại thì chưa có bất kỳ dấu hiệu tích cực nào.

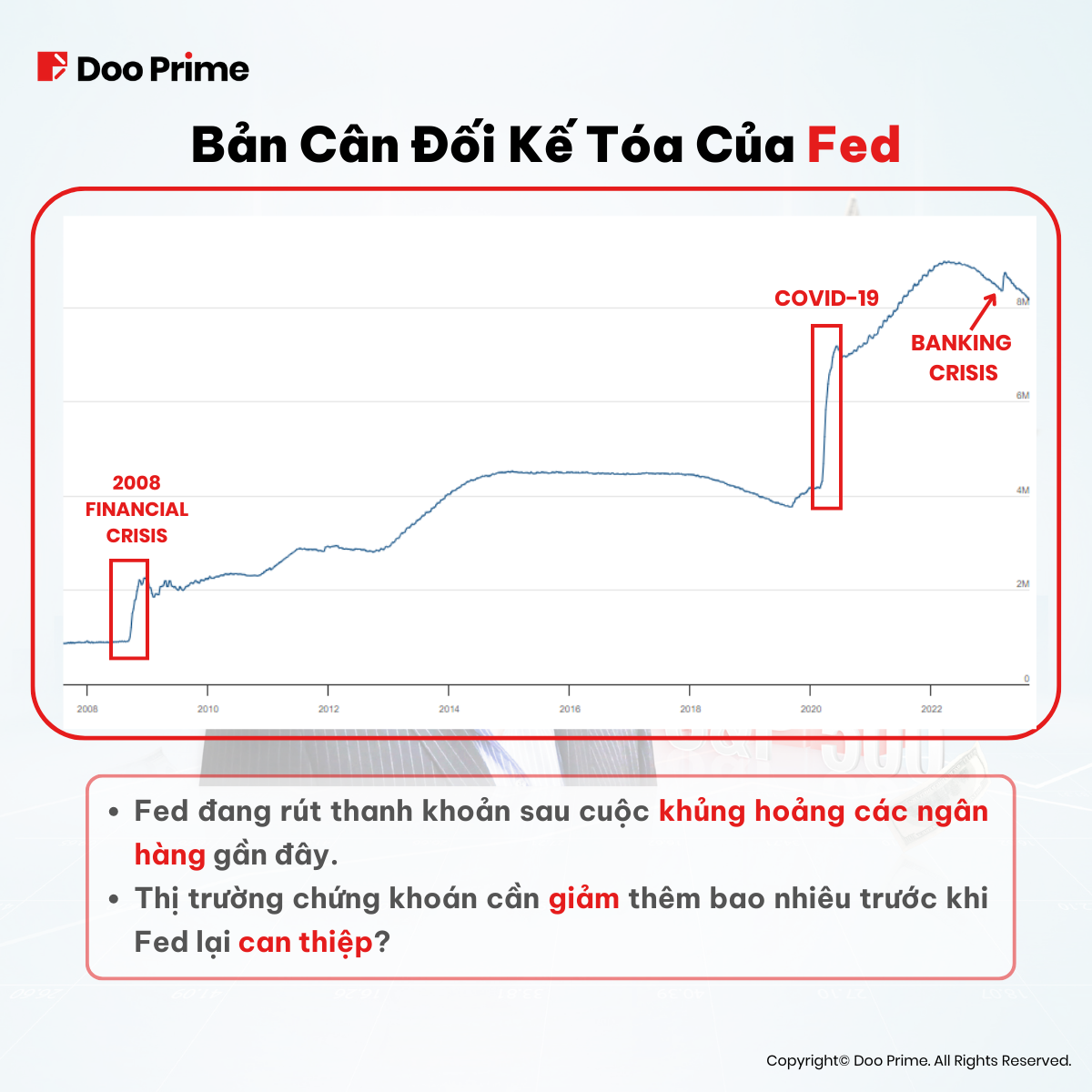

Fed Thu Hẹp Bảng Cân Đối Kế Toán

Trong cuộc khủng hoảng tài chính năm 2008, toàn bộ hệ thống tài chính có nguy cơ sụ đổ.

Fed đã phải can thiệp để ngăn chặn chuyện này xảy ra. Và họ đã bắt đầu ứng dụng một chính sách tiền tệ được gọi là Nới Lỏng Định Lượng (QE).

Về cơ bản, họ bơm thanh khoản vào các ngân hàng, tổ tức, cổ phiếu, trái phiếu hoặc bất kỳ khía cạnh nào khác của nền kinh tế, khi một yếu tố bất ngờ nào đó hiện ra đe dọa đến sự ổn định của hệ thống.

Lần can thiệp gần đây nhất là vào tháng 2, tháng 3 năm nay. Khi đó, các ngân hàng tại thung lũng Silicon đồng loạt sụp đổ. Fed đã can thiệp với nhiều lần bơm thay khoản để chống đỡ cho thị trường.

Tuy nhiên, sau sự kiện đó, Fed bắt đầu rút thanh khoản ra một lần nữa khỏi bảng cân đối kế toán của nó đúng như Chủ tịch Powell đã hứa. Dòng thanh khoản này đã tác động đến thị trường chứng khoán và giảm khoảng 5%. Nếu Fed tiếp tục giảm bảng cân đối kế toán và tăng lãi suất, điều này sẽ dẫn tới một sự phá vỡ chưa có tiền lệ trong hệ thống.

Một khi điều này xảy, họ có can thiệp một lần nữa không? Nhiều khả năng là có.

Nếu Fed không can thiệp, sự kết hợp giữa mức nợ gia tăng, lãi suất và bảng cân đối kế toán bị thu hẹp có thể tạo ra một vòng xoáy đi xuống cho cổ phiếu.

Các Chỉ Báo Cần Được Xem Xét

Dầu Thô WTI

Giá dầu tăng hơn 20% trong 2 tháng qua có nguy cơ tiếp tục tăng (đọc toàn bộ bài viết của chúng tôi về Dầu WTI để phân tích sâu hơn).

Nếu giá dầu tiếp tục tăng, nó có thể đẩy nhanh lạm phát và buộc Cục Dự trữ Liên bang phải tăng lãi suất mạnh mẽ hơn nữa để kiểm soát lạm phát dầu.

Nếu kịch bản này xảy ra thì khả năng thị trường chứng khoán sụp đổ sẽ tăng lên đáng kể.

Chỉ Số Đồng Đô La (DXY)

Có hai lý do chính khiến đồng Đô La ngày càng mạnh hơn.

- Lãi suất và Lợi suất cao

- Nguồn cung tiền giảm

Nếu lợi suất tiếp tục tăng và nguồn cung tiền tiếp tục giảm xuống mức thấp nhất từng được ghi nhận, DXY có thể sẽ tăng vọt! Điều này có thể gây ra một môi trường giảm phát, có thể dẫn đến một đợt bán tháo cổ phiếu lớn.

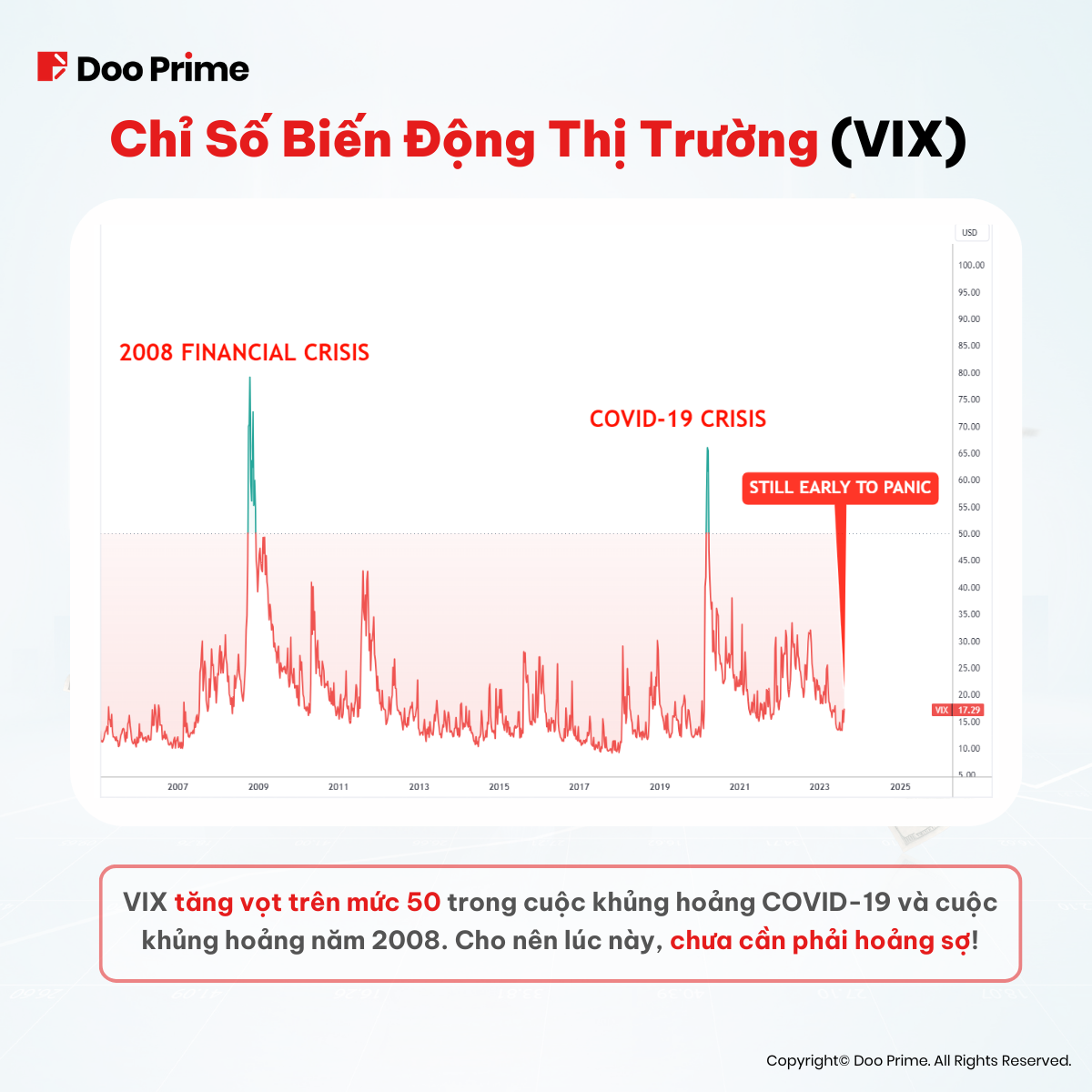

Chỉ Số Biến Động Thị Trường (VIX)

VIX là một chỉ số hướng tới tương lai phản ánh tâm lý nhà đầu tư và đo lường kỳ vọng về biến động của thị trường.

Dựa trên biểu đồ VIX, bạn chưa cần phải hoảng sợ. Để một sự kiện rủi ro lớn có hệ thống xảy ra, VIX sẽ cần tăng tốc trên mức 50.

Với sự sụt giảm cổ phiếu gần đây, VIX chỉ tăng từ 15 lên 18, điều này là hoàn toàn bình thường trong mỗi một đợt điều chỉnh.

Tuy nhiên, việc sử dụng VIX như một tham chiếu sẽ rất có lợi cho hiệu suất giao dịch của bạn, vì bạn có thể đánh giá rủi ro của mình hiệu quả hơn bằng cách điều chỉnh vị thế đầu tư và thực hiện các chiến lược phòng ngừa rủi ro.

Hiệu Suất Theo Mùa Của S&P 500

Lịch sử đã cho thấy, thị trường chứng khoán hoạt động tệ hơn vào mùa hè so với bất kỳ mùa nào khác. Có một vài lý do cho việc này.

Thứ nhất, mùa hè là kỳ nghỉ của nhiều nhà đầu tư, nên các hoạt động giao dịch sẽ diễn ra ít hơn. Từ đó, dẫn đến biến động nhiều hơn vì bên mua ít, bên bán cũng ít, nên khó cân bằng được giá.

Thứ hai, các nhà đầu tư ngại rủi ro hơn trong mùa hè. Điều này có nghĩa là họ ít sẵn sàng chấp nhận rủi ro hơn với khoản đầu tư của mình. Kết quả là, chẳng hạn, nếu báo cáo thu nhập không đạt kỳ vọng của nhà phân tích, nó có thể dễ dàng gây ra tình trạng bán tháo cổ phiếu.

Trong tháng 8 kém thanh khoản và ít tin tức này, đây có thể là biểu đồ quan trọng nhất để giải thích hành động giá hiện tại. Các tháng Sáu, tháng Bảy và tháng Tám được cho là có thời tiết cực kỳ chậm chạp. Mặt khác, tháng 9, khối lượng đã quay trở lại!

Vậy, Đây Có Phải Là Lúc Nên Hoảng Loạn?

Không thể nói chắc chắn liệu một cuộc khủng hoảng thị trường chứng khoán có xảy ra hay không. Tuy nhiên, rủi ro là có thật và các nhà đầu tư nên nhận thức được chúng. Nếu bạn lo ngại về khả năng xảy ra khủng hoảng, bạn có thể cân nhắc thực hiện một số bước để bảo vệ khoản đầu tư của mình.

Vị thế bán khống của Michael Burry trên S&P 500 là một bước đi táo bạo nhưng không phải là không có giá trị. Các yếu tố mà ông lo ngại, chẳng hạn như mức nợ gia tăng, bảng cân đối kế toán của Fed giảm và giá dầu tăng, đều là thực tế và có khả năng dẫn đến tình trạng bán tháo trên thị trường chứng khoán.

Nhà đầu tư nên xem xét cẩn thận tất cả các yếu tố liên quan trước khi đưa ra bất kỳ quyết định đầu tư nào. Họ cũng nên nhớ rằng thành tích của Michael Burry không hoàn hảo. Ông đã đúng về cuộc khủng hoảng tài chính năm 2008 nhưng cũng sai về các khoản đầu tư khác.

| Về Doo Prime

Các Sản Phẩm Giao Dịch Của Chúng Tôi

Chứng Khoán | Hợp Đồng Tương Lai | Ngoại Hối | Kim Loại Quý | Hàng Hoá | Chỉ Số Chứng Khoán

Doo Prime là nhà môi giới trực tuyến uy tín quốc tế trực thuộc Tập đoàn Doo Group, với nỗ lực cung cấp cho các nhà đầu tư chuyên nghiệp các sản phẩm giao dịch CFDs toàn cầu liên quan đến Chứng khoán, Hợp đồng tương lai, Ngoại hối, Hàng hóa và Chỉ số Chứng khoán. Hiện tại, Doo Prime đã và đang mang đến trải nghiệm giao dịch tuyệt vời cho hơn 90.000 khách hàng, với khối lượng giao dịch bình quân hàng tháng là 51.223 tỷ USD.

Các tổ chức trực thuộc Doo Prime lần lượt nắm giữ các giấy phép quản lý tài chính liên quan tại Seychelles, Mauritius, Vanuatu với các trung tâm hoạt động ở Dallas, Sydney, Singapore, Hong Kong, Dubai, Kuala Lumpur và các khu vực khác trên thế giới.

Với cơ sở hạ tầng công nghệ tài chính mạnh mẽ, quan hệ đối tác được thiết lập tốt và đội ngũ kỹ thuật giàu kinh nghiệm, Doo Prime tự hào có môi trường giao dịch an toàn và bảo mật, chi phí giao dịch cạnh tranh cũng như các phương thức gửi và rút tiền hỗ trợ 10 loại tiền tệ khác nhau. Doo Prime cũng cung cấp dịch vụ khách hàng đa ngôn ngữ có mặt 24/7 và thực hiện giao dịch cực kỳ nhanh chóng thông qua các nền tảng giao dịch hàng đầu trong ngành như MT4, MT5, TradingView và InTrade. Tổng số sản phẩm giao dịch ước tính lên đến 10,000 tính đến thời điểm hiện tại.

Tầm nhìn và sứ mệnh của Doo Prime là trở thành nhà môi giới hàng đầu ngành công nghệ tài chính, hợp lý hóa hoạt động đầu tư vào các sản phẩm tài chính toàn cầu trên thị trường quốc tế.

Mọi thắc mắc và thông tin chi tiết, xin vui lòng liên hệ với chúng tôi:

Điện thoại:

Khu vực Châu Âu: +44 11 3733 5199

Khu vực Châu Á: +852 3704 4241

Khu vực Châu Á – Singapore: 65 6011 1415

Khu vực Châu Á – Trung Quốc: +86 400 8427 539

Email:

Hỗ Trợ Kỹ Thuật: [email protected]

Hỗ Trợ Khách Hàng: [email protected]

Tuyên Bố Mang Tính Dự Báo

Bài viết này chứa những tuyên bố mang tính dự báo và có thể được xác định bằng cách sử dụng các thuật ngữ hướng tới tương lai như dự đoán, tin tưởng, tiếp tục, có thể, ước tính, mong đợi, hy vọng, dự định, có thể, kế hoạch, tiềm năng, nên hoặc sẽ, hoặc các biến thể khác hay thuật ngữ có thể so sánh được. Tuy nhiên, việc không chứa những thuật ngữ như trên không có nghĩa là tuyên bố không mang tính dự báo. Cụ thể, các tuyên bố về kỳ vọng, niềm tin, kế hoạch, mục tiêu, giả định, sự kiện hoặc hiệu suất trong tương lai của Doo Prime thường được coi là tuyên bố hướng tới tương lai.

Doo Prime đã đưa ra những tuyên bố mang tính dự báo dựa trên tất cả thông tin được tham chiếu bởi Doo Prime hoặc thông tin liên quan đến các kỳ vọng, giả định, ước tính và dự đoán hiện tại của Doo Prime. Mặc dù Doo Prime tin rằng những kỳ vọng, giả định, ước tính và dự báo này là hợp lý, nhưng những tuyên bố mang tính chỉ báo này chỉ là những dự đoán, vẫn tiềm ẩn một số rủi ro, nhiều trong số đó nằm ngoài tầm kiểm soát của Doo Prime. Những rủi ro và sự bất định trên có thể dẫn đến kết quả, hiệu suất hoặc thành tích khác biệt đáng kể so với những gì được thể hiện hoặc dự báo trong các tuyên bố mang tới dự đoán.

Doo Prime không đưa ra bất kỳ tuyên bố hoặc bảo đảm nào về độ tin cậy, độ chính xác hoặc tính đầy đủ của các tuyên bố trên. Doo Prime không có nghĩa vụ cung cấp hoặc phát hành bất kỳ bản cập nhật hoặc sửa đổi nào đối với bất kỳ tuyên bố mang tính dự báo nào.

Tuyên Bố Rủi Ro

Kinh doanh các công cụ tài chính tiềm ẩn mức độ rủi ro cao do sự biến động về giá trị và giá cả của các công cụ tài chính cơ bản. Do những biến động bất lợi và không thể đoán trước của thị trường, sẽ xuất hiện các khoản lỗ lớn vượt quá mức đầu tư ban đầu mà nhà giao dịch có thể phải chịu trong khoảng thời gian ngắn. Hiệu quả hoạt động trong quá khứ của một công cụ tài chính không phải là dấu hiệu cho thấy hiệu quả hoạt động của chính nó trong tương lai.

Vui lòng đảm bảo rằng bạn đã đọc và hiểu đầy đủ các rủi ro giao dịch của công cụ tài chính tương ứng trước khi tham gia vào bất kỳ giao dịch nào với chúng tôi. Bạn nên tìm kiếm lời khuyên chuyên môn độc lập nếu bạn không hiểu những rủi ro mà chúng tôi đề cập tại đây hoặc bất kỳ rủi ro nào liên quan đến việc giao dịch các công cụ tài chính. Để biết thêm chi tiết, vui lòng tham khảo tài liệu Thoả thuận Khách hàng Doo Prime và Tuyên Bố Rủi Ro.

Tuyên Bố Miễn Trừ Trách Nhiệm

Thông tin này được gửi đến công chúng với mục đích duy nhất là cung cấp thông tin và không nên được xem là lời khuyên đầu tư, khuyến nghị, đề nghị hoặc sự chào mời mua hoặc bán bất kỳ công cụ tài chính nào. Thông tin hiển thị tại đây được chuẩn bị mà không có sự tham khảo hoặc cân nhắc đến bất kỳ mục tiêu đầu tư hoặc tình hình tài chính của cá nhân nào. Bất kỳ sự so sánh, tham khảo nào đối với hoạt động của một công cụ tài chính trong quá khứ hay chỉ số, hoặc một sản phẩm đầu tư sẽ không được xem là một chỉ số đáng tin cậy cho thấy kết quả trong tương lai của loại sản phẩm tài chính tương ứng. Doo Prime và công ty mẹ, các chi nhánh, công ty con, công ty liên kết, đối tác và nhân viên tương ứng, không đại diện hoặc đảm bảo đối với thông tin được hiển thị và sẽ không chịu trách nhiệm đối với bất kỳ tổn thất hoặc thiệt hại trực tiếp, gián tiếp, đặc biệt hoặc các hậu quả nào phát sinh từ bất kỳ thông tin không chính xác hoặc không đầy đủ nào được cung cấp và mọi rủi ro giao dịch trực tiếp hoặc gián tiếp, lãi hoặc lỗ phát sinh từ khoản đầu tư của bất kỳ cá nhân hoặc khách hàng nào.