คำถามใหญ่ในตลาดตอนนี้คือ ใกล้ถึงภาวะเสรษฐกิจถดถอยแล้วหรือยัง? เพื่อจะตอบคำถามนี้ได้อย่างดีนักลงทุนทั้งหลายต้องคอยจับตาดูเงินดอลลาร์สหรัฐอย่างใกล้ชิด ในขณะที่ตลาดส่งสัญญาณว่า “ปี 2025 เศรษฐกิจถดถอย” แต่เงินดอลลาร์กลับไม่เป็นเหมือนที่คาดไว้ แทนที่จะเป็นเหมือนที่ปลอดภัยแบบก่อนๆ แต่กลับอ่อนค่าลงมาก ดัชนีค่าเงินดอลลาร์เพิ่งแตะระดับจุดต่ำสุดมาตั้งแต่พฤศจิกายน 2567 การเดิมพันอัตราดอกเบี้ยกำลังเพิ่มสูงขึ้น และตอนนี้เฟด (Fed) ก็เป็นห่วงอนาคตของดอลลาร์เช่นกัน “ฉันเป็นกังวลมากขึ้นเรื่อยๆ เกี่ยวกับปัจจัยที่อาจคุกคามเงินสำรองของดอลลาร์สหรัฐ” Fed’s Harker ได้กล่าวไว้

แล้วอะไรหละที่อยู่เบื้องหลังของการร่วงของเงินดอลลาร์ และมีความหมายต่อนักเทรดและนักลงทุนอย่างไร?

นโยบายทรัมป์และเศรฐกิจถดถอยปี 2025

ต่อให้รักหรือเกลียดทรัมป์แค่ไหน แต่ก็ต้องยอมรับว่าปัจจุบันจากนโยบายของรัฐบาลชุดนี้มีผกระทบต่อตลาดและเป็นส่วนที่ทำให้ค่าเงินดอลลาร์อ่อนค่าลง

นโยบายการคลังที่ต่างจากวาระแรก

ในวาระที่สองนี้ ทรัมป์มุ่งเน้นไปที่การลดการใช้จ่ายของรัฐบาลและการลดการขาดดุลงบประมาณ แม้ว่าสิ่งนี้อาจเป็นผลดีต่อความยั่งยืนของหนี้ระยะยาว แต่ก็สร้างความกังวลเกี่ยวกับการชะลอตัวของเศรษฐกิจ นักลงทุนจึงเริ่มปรับพอร์ต หันออกจากเงินดอลลาร์สหรัฐฯ คาดการณ์ถึงการเปลี่ยนแปลงในนโยบายการเงินเพื่อกระตุ้นเศรษฐกิจ

การปรับลดอัตราดอกเบี้ย

การคาดการณ์ว่าเฟด (Fed) จะปรับลดอัตราดอกเบี้ยเชิงรุกกำลังกดดันค่าเงินดอลลาร์ เมื่ออัตราดอกเบี้ยลดลง ผลตอบแทนจากการถือครองเงินดอลลาร์ก็ลดลงตาม ทำให้เงินดอลลาร์ไม่น่าสนใจเทียบกับสกุลเงินอื่น

ความตึงเครียดทางการค้า

แนวคิด “America First” ของทรัมป์กลับมาอีกครั้ง ส่งผลให้ตลาดทั่วโลกเตรียมรับมือกับมาตรการกำแพงภาษีใหม่และสงครามการค้าครั้งใหม่ ความไม่แน่นอนที่เพิ่มขึ้นนี้ทำให้นักลงทุนเริ่มมองหาสินทรัพย์อื่น

ทำไมเงินดอลลาร์อ่อนค่าลง และสิ่งนี้หมายถึงอะไร?

โดยปกติแล้ว เมื่อเศรษฐกิจเข้าสู่ภาวะถดถอย นักลงทุน โดยเฉพาะ “Smart Money” หรือเงินทุนจากนักลงทุนสถาบัน มักจะไหลเข้าสู่ดอลลาร์สหรัฐฯ เพราะถือเป็นสินทรัพย์ปลอดภัย แต่ครั้งนี้ไม่เป็นเช่นนั้น ตรงกันข้าม ค่าเงินดอลลาร์กลับอ่อนค่าลง

สิ่งนี้บอกเราได้อย่างหนึ่งคือ ความเป็นไปได้ที่เศรษฐกิจจะเข้าสู่ภาวะถดถอยรุนแรงอาจ ต่ำกว่าที่ตลาดคาดการณ์

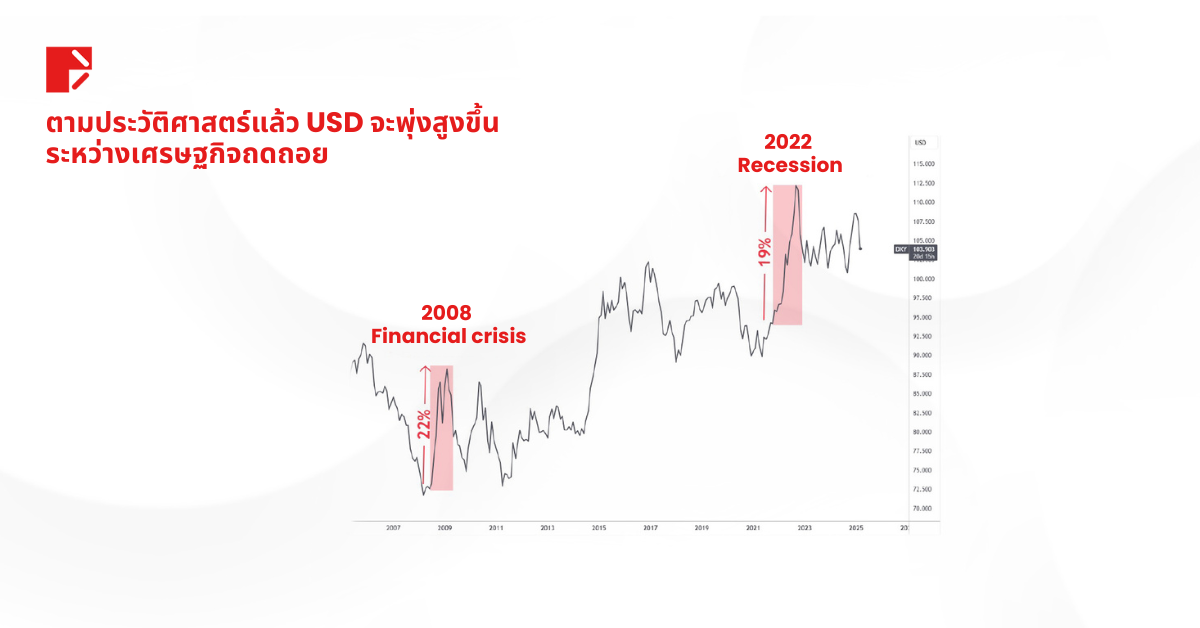

ลองย้อนดูวิกฤติที่ผ่านมา วิกฤตการเงินปี 2008 ดัชนีค่าเงินดอลลาร์สหรัฐฯ (DXY) พุ่งขึ้นกว่า 20% ช่วงโควิด-19 ปี 2020 ดอลลาร์แข็งค่าขึ้น 7% ภาวะเศรษฐกิจถดถอยปี 2022 ดอลลาร์แข็งค่าประมาณ 20% ปกติแล้วในอดีต ดอลลาร์ที่แข็งค่ามักเป็นสัญญาณเตือนภาวะถดถอย แต่ รอบนี้แตกต่างออกไป

แต่ภาวะเศรษฐกิจถดถอยในปี 2025 อาจจะไม่เหมือนอย่างที่เราคิด เพราะปัจจุบัน ค่าเงินดอลลาร์ที่อ่อนค่าลงอาจสะท้อนว่า แม้ตลาดจะมีความกลัวสูง แต่ Smart Money ยังคงไม่เชื่อว่าเศรษฐกิจจะล่มสลายในเร็ว ๆ นี้

เราจึงต้องจับตาการเคลื่อนไหวของค่าเงินดอลลาร์ให้ดี เพราะมันอาจช่วยให้คุณมองเห็นสัญญาณที่แท้จริงของตลาด

มองหาโอกาสจากค่าเงินดอลลาร์อ่อนลง

แม้ตลาดจะคาดการณ์ว่าเศรษฐกิจจะเติบโตช้าลง แต่ก็ยังไม่ถึงขั้นล่มสลาย (Economic Collapse) ดังนั้น นักลงทุนจึงมองเห็น โอกาสในการลงทุนในสินทรัพย์ที่ได้ประโยชน์จากดอลลาร์อ่อนค่า คือ

- หุ้น: เมื่อดอลลาร์อ่อนค่าลง หุ้นสหรัฐฯ มักจะให้ผลตอบแทนที่ดีกว่า บริษัทอเมริกันสามารถแข่งขันในตลาดโลกได้มากขึ้น เนื่องจากต้นทุนการส่งออกถูกลง

- ทองคำ :โดยปกติแล้ว ทองคำเคลื่อนไหวในทิศทางตรงกันข้ามกับค่าเงินดอลลาร์ เมื่อเกิดการปรับลดอัตราดอกเบี้ยทองคำอาจพุ่งสูงขึ้นอีก

- คริปโต: Bitcoin และคริปโตเคอร์เรนซีอื่น ๆ อาจได้รับ แรงหนุนจากสภาพคล่องที่เพิ่มขึ้น เมื่อค่าเงินดอลลาร์อ่อนตัวลง ความกังวลเรื่องเงินเฟ้ออาจลดลง ซึ่งส่งผลบวกต่อสินทรัพย์ดิจิทัล

กลยุทธ์การสวนกระแสในภาวะเศรษฐกิจถดถอย 2025

นักลงทุน Smart Money มองเห็นสิ่งนี้ในอนาคต

เมื่อทุกคนต่างตื่นตระหนกกับ “ภาวะเศรษฐกิจถดถอยปี 2025” นักลงทุนที่มองทะลุความกลัวกลับเลือก Shorting the Dollar และจนถึงตอนนี้ กลยุทธ์นี้ให้ผลตอบแทนอย่างงดงาม เนื่องจากดัชนีค่าเงินดอลลาร์สหรัฐ (DXY) ร่วงลงไปแล้วกว่า 4% ตั้งแต่ต้นปี

ผลกระทบทางเศรษฐกิจทั่วโลก

การอ่อนค่าของดอลลาร์สหรัฐ (USD) ไม่ได้ส่งผลกระทบแค่ตลาดอเมริกาเท่านั้น แต่ยังส่งแรงสั่นสะเทือนต่อเศรษฐกิจทั่วโลก

ตลาดเกิดใหม่ได้ประโยชน์ เมื่อค่าเงินดอลลาร์อ่อนค่า หนี้ของประเทศตลาดเกิดใหม่ที่มักถูกกำหนดเป็นสกุลเงินดอลลาร์ จะจัดการได้ง่ายขึ้น เพราะภาระหนี้ลดลงเมื่อเทียบกับสกุลเงินท้องถิ่น

ค่าเงินในยุโรปและเอเชียแข็งค่าขึ้น เงินยูโร (EUR), เงินเยน (JPY) และ เงินหยวน (CNY) ได้รับกระแสเงินทุนไหลเข้า เนื่องจากนักลงทุนกำลังมองหาทางเลือกใหม่ในการถือสินทรัพย์ปลอดภัย

แนวโน้มต่อไปของ Fed จะเป็นอย่างไร?

ทุกสายตาจับจ้องไปที่ Jerome Powell และธนาคารกลางสหรัฐฯ (Fed) หากเฟดเดินหน้าลดอัตราดอกเบี้ยอย่างจริงจัง ค่าเงินดอลลาร์อาจอ่อนค่าลงต่อไป ส่งผลให้สินทรัพย์เสี่ยงมีโอกาสปรับตัวขึ้น แต่หากเงินเฟ้อยังคงอยู่ในระดับสูง เฟดอาจต้องชะลอการลดดอกเบี้ย ซึ่งอาจช่วยพยุงค่าเงินดอลลาร์ให้มีเสถียรภาพ แต่ในขณะเดียวกันก็อาจทำให้ตลาดเกิดความผันผวน

นโยบายของเฟดต้องอาศัยความสมดุล หากลดดอกเบี้ยเร็วเกินไป เงินเฟ้ออาจกลับมาพุ่งสูง แต่หากลดช้าเกินไป อาจสร้างความกังวลในตลาดและนำไปสู่การเทขายสินทรัพย์เสี่ยง

สิ่งที่นักลงทุนควรพิจารณา

- เฝ้าติดตามตลาดหุ้นในขณะที่ค่าเงินดอลลาร์มีความผันผวน

- ประเมินทองคำในฐานะสินทรัพย์ป้องกันความเสี่ยง หากค่าเงินดอลลาร์ยังคงอ่อนค่า

- จับตาความเคลื่อนไหวของสกุลเงินดิจิทัลตามสภาพคล่องของตลาด

ความเห็นสุดท้ายเกี่ยวกับปี 2025 เศรษฐกิจถดถอย และค่าเงินดอลลาร์

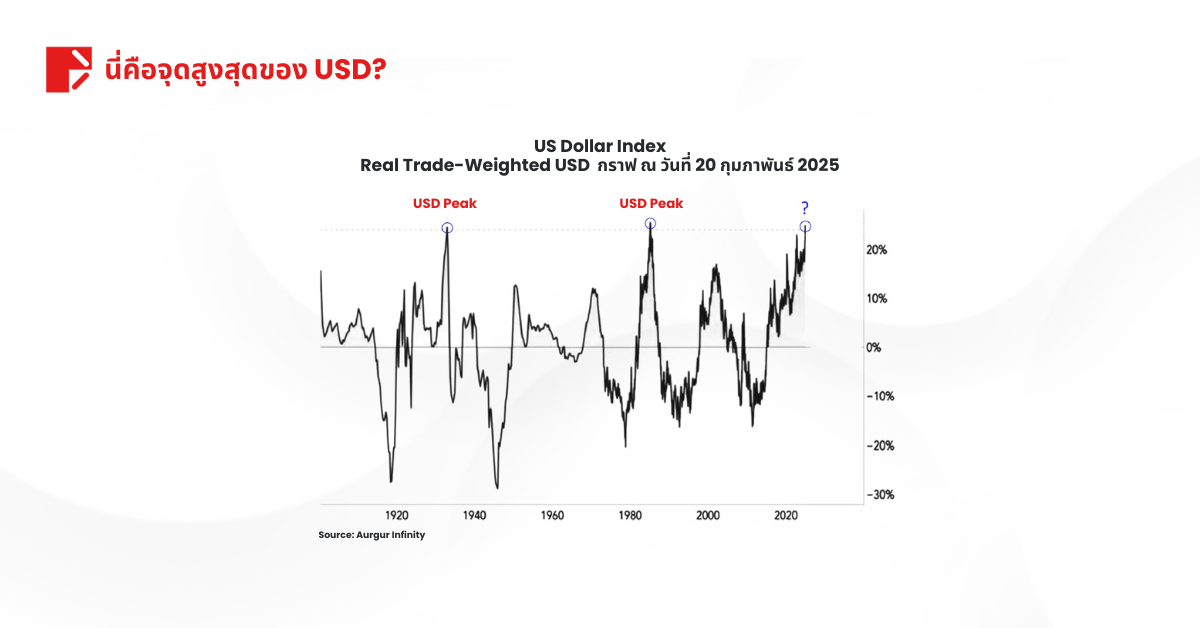

ไม่ว่าเศรษฐกิจถดถอยในปี 2025 จะเกิดขึ้นจริงหรือไม่ ค่าเงินดอลลาร์ยังคงเป็นหนึ่งในตัวชี้วัดสำคัญ ปัจจุบัน การอ่อนค่าของดอลลาร์ได้สร้างข้อสงสัยเกี่ยวกับเสถียรภาพทางเศรษฐกิจในอนาคต

สำหรับนักลงทุน การเปลี่ยนแปลงครั้งนี้อาจเป็นโอกาสสำคัญ ตามสถิติในอดีต ดอลลาร์ที่อ่อนค่ามักส่งผลดีต่อ ตลาดหุ้น ทองคำ และคริปโตเคอเรนซี

คำถามที่เหลืออยู่ตอนนี้คือ เฟดจะกล้าลดดอกเบี้ยมากแค่ไหน? และนักเทรดจะยังคงเดิมพันกับการอ่อนค่าของดอลลาร์ต่อไปหรือไม่?

อ่านบทความวิเคราะห์ตลาดเชิงลึกของ Doo Prime เพิ่มเติมได้ที่นี่

การเปิดเผยความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินพื้นฐาน เนื่องจากความเคลื่อนไหวของตลาดที่ไม่พึงประสงค์และคาดเดาไม่ได้ อาจเกิดการขาดทุนมากกว่าการลงทุนเริ่มต้นของท่านในระยะเวลาอันสั้น

โปรดตรวจสอบให้แน่ใจว่าท่านเข้าใจความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินแต่ละประเภทอย่างถ่องแท้ก่อนทำธุรกรรมกับเรา หากท่านไม่เข้าใจความเสี่ยงดังที่ได้อธิบายไว้ในนี้ ควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระ

ข้อจำกัดความรับผิดชอบ

ข้อมูลที่ปรากฏในบล็อกนี้มีไว้เพื่ออ้างอิงทั่วไปเท่านั้น ไม่ได้มีเจตนาให้เป็นคำแนะนำการลงทุน ข้อเสนอแนะ คำเชิญ หรือการเสนอขายหรือซื้อเครื่องมือทางการเงินใดๆ ทั้งนี้ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินเฉพาะของผู้รับข้อมูลแต่ละราย ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต Doo Prime และบริษัทในเครือไม่ให้การรับรองหรือรับประกันใดๆ เกี่ยวกับความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใดๆ อันเกิดจากการใช้ข้อมูลนี้หรือลงทุนตามข้อมูลดังกล่าว

กลยุทธ์ที่กล่าวถึงข้างต้นสะท้อนถึงความคิดเห็นของผู้เชี่ยวชาญและมีไว้เพื่อการอ้างอิงเท่านั้น ไม่ควรใช้หรือพิจารณาเป็นพื้นฐานในการตัดสินใจซื้อขายหรือคำเชิญชวนให้เข้าทำธุรกรรมใดๆ Doo Prime ไม่รับรองความถูกต้องหรือความครบถ้วนของรายงานนี้และปฏิเสธความรับผิดใดๆ ต่อความเสียหายที่เป็นผลมาจากการใช้รายงานนี้ คุณไม่ควรพึ่งพารายงานนี้แต่เพียงอย่างเดียวเพื่อทดแทนการตัดสินใจของคุณเอง ตลาดมีความเสี่ยงเสมอ และการลงทุนควรใช้ความระมัดระวัง